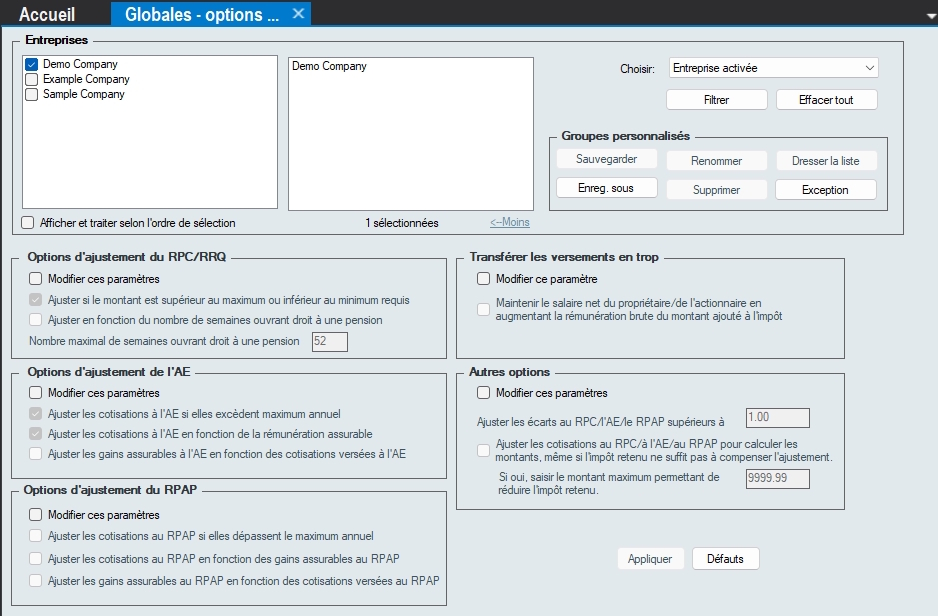

Modifier globalement les options d’ajustement

À partir du menu, utilisez : Outils > Modifications globales > Options d’ajustement

Utilisez « Modifications globales - Options d’ajustement » pour modifier les options d’ajustement des entreprises sélectionnées dans le Fichier de données actuel.

Options d’ajustement

Options d’ajustement globales

Utilisez la boîte de dialogue sélection de l’entreprise pour choisir les entreprises pour lesquelles préparer des rapports.

Définissez les options d’ajustement à appliquer à toutes les entreprises de la base de données actuelle. Les changements effectués ici n’appliqueront pas de nouveaux ajustements aux feuillets existants et n’ont pas d’effet rétroactif sur les ajustements déjà effectués. Pour ajuster des feuillets en utilisant les nouvelles options d’ajustement, vous devez exécuter le rapport d’ajustement.

Modifier ces paramètres - Les options d’ajustement seront mises à jour pour TOUTES les sections où cette case est cochée

Appliquer - Applique les paramètres sélectionnés aux entreprises sélectionnées.

Calculs du RPC/RRQ

| ARC | Taux | Revenu Québec | Taux |

|---|---|---|---|

| Taux de cotisation au RPC | 5,95 % | Taux de cotisation au RRQ | 6,400 % |

| Taux de cotisation au RPC2 | 4,000 % | Taux de cotisation au RRQ2 | 4,000 % |

| Cotisation maximale de l’employé au RPC | 4 034,10 $ | Cotisation maximale de l’employé au RRQ | 4 339,20 $ |

| Cotisation maximale de l’employé au RPC2 | 396,00 $ | Cotisation maximale de l’employé au RRQ2 | 396,00 $ |

| Exemption de base du RPC | 3 500,00 $ | Exemption de base du RRQ | 3 500,00 $ |

| Gains maximaux ouvrant droit à pension du RPC | 71 300,00 $ | Gains maximaux ouvrant droit à pension du RRQ | 71 300,00 $ |

| Gains maximaux ouvrant droit à pension du RPC2 | 81 200,00 $ | Gains maximaux ouvrant droit à pension du RRQ2 | 81 200,00 $ |

Le RPC2/RRQ2 sera toujours calculé comme suit, peu importe l’option d’ajustement choisie :

(la plus petite valeur entre les gains ouvrant droit à la pension et 81 200,00 $ – 71 300,00 $) x 4,000 %

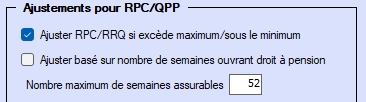

Ajuster si au-dessus du maximum / en dessous du minimum

Cette option ignore toute réduction potentielle découlant de l’exemption de base annuelle du RPC/RRQ de 3 500,00 $ et s’utilise lorsque le nombre de semaines ouvrant droit à la pension ne peut pas être saisi sur chaque T4 ou relevé 1.

Si cette option est sélectionnée, le RPC sera calculé à l’intérieur d’une plage où le maximum du RPC sera calculé ainsi :

(gains ouvrant droit à la pension du RPC X 5,95 %) OU 4 034,10 $

selon la valeur la plus faible

et le minimum du RPC sera calculé ainsi :

((gains ouvrant droit à la pension du RPC - 3 500,00 $) X 5,95 %) OU 4 034,10 $

selon la valeur la plus faible

Si cette option est sélectionnée, le RRQ sera calculé à l’intérieur d’une plage où le maximum du RRQ sera calculé ainsi :

(gains ouvrant droit à la pension du RRQ X 6,400 %) OU 4 339,20 $

selon la valeur la plus faible

et le minimum du RRQ sera calculé ainsi :

((gains ouvrant droit à la pension du RRQ - 3 500,00 $) X 6,400 %) OU 4 339,20 $

selon la valeur la plus faible

Le RPC/RRQ retenu sera réduit jusqu’à la limite supérieure ou augmenté jusqu’à la limite inférieure au besoin; le RPC/RRQ retenu ne sera pas ajusté s’il se situe entre les limites ci‑dessus.

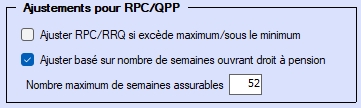

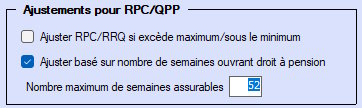

Ajuster selon le nombre de semaines ouvrant droit à la pension

Cette option répartit au prorata l’exemption de base annuelle du RPC/RRQ de 3 500,00 $ et s’utilise lorsque le nombre de semaines ouvrant droit à la pension a été saisi sur chaque T4 ou relevé 1.

Si cette option est sélectionnée, les ajustements du RPC/RRQ seront calculés comme suit :

RPC - (gains ouvrant droit à la pension du RPC - déduction au prorata) X 5,95 %

RRQ - (gains ouvrant droit à la pension du RRQ - déduction au prorata) X 6,400 %

avec la déduction au prorata calculée comme :

(nombre de semaines ouvrant droit à la pension / nombre maximal de semaines ouvrant droit à la pension) x 3 500,00 $

Nombre maximal de semaines ouvrant droit à la pension

Ce nombre correspond au nombre de semaines dans l’exercice de l’employeur et sert dans le calcul ci‑dessus pour répartir au prorata l’exemption de base du RPC/RRQ. La valeur par défaut est de 52 semaines.

Calculs de l’AE

| ARC | Taux | Revenu Québec | Taux |

|---|---|---|---|

| Taux de cotisation | 1,64 % | Taux de cotisation | 1,31 % |

| Cotisation maximale de l’employé | 1 077,48 $ | Cotisation maximale de l’employé | 860,67 $ |

| Gains assurables maximaux | 65 700,00 $ | Gains assurables maximaux | 65 700,00 $ |

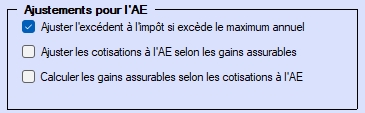

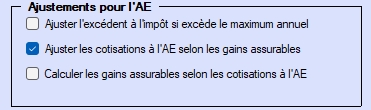

Ajuster les cotisations AE si le maximum annuel est dépassé

Si cette option est sélectionnée, l’AE ne sera ajustée que si elle est supérieure à :

ARC - (gains assurables de l’AE X 1,64 %) OU 1 077,48 $

selon la valeur la plus faible

Revenu Québec - (gains assurables de l’AE X 1,31 %) OU 860,67 $

selon la valeur la plus faible

Ajuster les cotisations AE selon les gains assurables

Si cette option est sélectionnée, l’AE sera calculée comme suit :

ARC -gains assurables de l’AE X 1,64 %

Revenu Québec -gains assurables de l’AE X 1,31 %

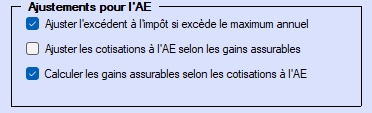

Ajuster les gains assurables selon les cotisations AE

Cette option suppose que le montant saisi pour l’AE retenue est correct. Lorsque cette option est sélectionnée, les gains assurables de l’AE seront calculés comme suit :

ARC - (AE retenue / 1,64 %) OU 65 700,00 $ OU (revenu

d’emploi)

selon la valeur la plus faible

Revenu Québec - (AE retenue / 1,31 %) OU 65 700,00 $ OU

(revenu d’emploi)

selon la valeur la plus faible

Calculs du RPAP/RQAP

| ARC et Revenu Québec | Taux |

|---|---|

| Gains assurables maximaux | 98 000,00 $ |

| Cotisation maximale de l’employé | 484,12 $ |

| Taux de cotisation de l’employé | 0,494 % |

| Taux de cotisation de l’employeur | 0,692 % |

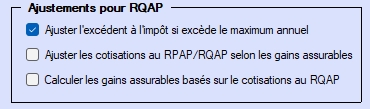

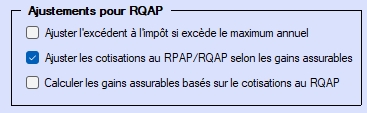

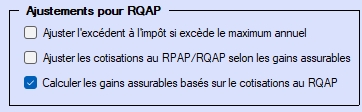

Ajuster les cotisations RPAP si le maximum annuel est dépassé

Si cette option est sélectionnée, le RPAP ne sera ajusté que s’il est supérieur à :

98 000,00 $ X 0,494 % = 484,12 $

Ajuster les cotisations RPAP selon les gains assurables

Si cette option est sélectionnée, les cotisations au RPAP seront calculées comme suit :

_gains assurables au RPAP X 0,494 %

(la rémunération brute est utilisée si les gains assurables n’ont pas été saisis)_

Ajuster les gains assurables selon le RPAP retenu

Cette option suppose que le montant saisi pour le RPAP retenu est correct. Lorsque cette option est sélectionnée, les gains assurables du RPAP seront calculés comme suit :

(RPAP retenu / 0,494 %) OU 98 000,00 $ OU revenu d’emploi

selon la valeur la plus faible

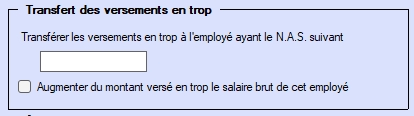

Transférer le versement en trop

Lorsque des ajustements réduisent les retenues totales de l’entreprise, la part de l’employeur du versement en trop peut être transférée à l’impôt d’un propriétaire ou d’un actionnaire en entrant un NAS dans ce champ. Tout trop‑perçu net de RPC/RRQ, AE et RPAP/RQAP découlant des ajustements calculés par le programme sera porté au crédit de l’impôt retenu sur le T4 du bénéficiaire associé à ce NAS. Cet ajustement sera reflété dans l’impôt ajusté sur les rapports d’ajustement pour ce bénéficiaire.

Augmenter la rémunération brute de l’employé ci‑dessus du montant du versement en trop - Si les ajustements créent un versement en trop et que celui‑ci est transféré à un bénéficiaire précis, vous pouvez aussi augmenter la rémunération brute de ce bénéficiaire afin de maintenir le même niveau de rémunération nette. Si cette option est choisie et que le RPC/RRQ du cessionnaire est inférieur à la cotisation maximale de l’année, le RPC/RRQ ne sera PAS ajusté de nouveau pour ce montant insuffisant.

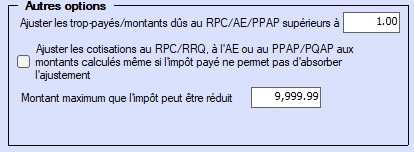

Autres options d’ajustement

Ajuster les différences RPC/AE/RPAP supérieures à - Des ajustements au RPC/RRQ, à l’AE ou au RPAP/RQAP seront effectués seulement s’ils dépassent la valeur saisie ici. Aucun ajustement ne sera effectué si l’écart entre le montant calculé et le montant saisi pour le RPC/RRQ, l’AE ou le RPAP/RQAP est inférieur ou égal à cette valeur, et les valeurs non ajustées seront indiquées. La valeur par défaut est de 1,00 $.

Ajuster le RPC/AE/RPAP aux montants calculés même si l’impôt est insuffisant pour compenser l’ajustement - Tout ajustement augmentant le montant saisi pour le RPC/RRQ, l’AE ou le RPAP/RQAP sera prélevé sur l’impôt sur le revenu retenu. Lorsque cette option est sélectionnée, les valeurs saisies seront ajustées aux montants calculés même si l’impôt disponible est insuffisant pour combler la différence. S’il n’y a pas assez d’impôt pour couvrir l’ajustement du RPC/RRQ, de l’AE et du RPAP/RQAP, la différence sera inscrite au Sommaire T4. Le manque à gagner se compose de l’augmentation de la cotisation de l’employeur et de l’augmentation de la cotisation de l’employé qui n’a pas été compensée par l’impôt. L’employeur doit combler la différence lors du dépôt du Sommaire et récupérer de l’employé la part sous‑cotisée qui lui revient.

Montant maximal de réduction de l’impôt - Entrez le montant maximal de réduction de l’impôt. Exemple : entrez 100,00 $ pour limiter les diminutions d’impôt à 100,00 $ au plus. La valeur par défaut est de 9 999,99 $.

Standard et Enterprise seulement

Both eForms Standard and eForms Enterprise utilisent un écran Options d’ajustement amélioré qui ajoute les options d’ajustement suivantes dans le coin inférieur droit de l’onglet Options d’ajustement :

Verrouiller les options d’ajustement pour l’entreprise actuelle

Lorsque cette option est sélectionnée, elle verrouille les options d’ajustement pour l’entreprise actuelle. Les options d’ajustement verrouillées pour une entreprise ne seront pas modifiées lors de l’utilisation de l’outil Modifications globales > Options d’ajustement du menu Outils pour changer les options d’ajustement de toute entreprise de la base de données.

Désactiver les ajustements T4/relevé 1 pour l’entreprise actuelle

Désactive les ajustements T4 et relevé 1 pour l’entreprise actuelle. Les valeurs de RPC/RRQ, d’AE et de RPAP/RQAP ne seront pas ajustées pour une entreprise ayant sélectionné cette option lors de l’exécution du rapport d’ajustement.